创业板注册制改革落地,制度红利加速释放,3只首批创业板注册制战略配售基金在7月7日打响“发令枪”。

这三只基金分别是富国创业板、大成创业板和中欧创业板。

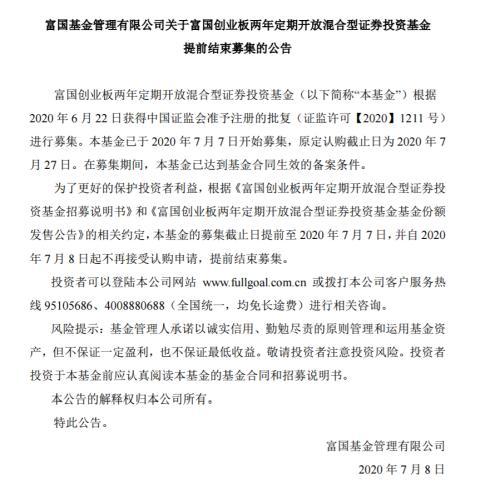

值得注意的是,7月7日晚间,富国基金发布关于富国创业板两年定开提前结束募集的公告。公告称“本基金的募集截止日提前至2020年7月7日,并自2020年7月8日起不再接受认购申请,提前结束募集。”大成及中欧还将继续发售。

富国基金提前结束募集

7日晚间,郭芙基金发布公告称,郭芙创业板提前两年终止招募。公告称,“基金募集截止时间提前至2020年7月7日,自2020年7月8日起不再受理认购申请,提前终止募集。”

首批创业板注册制战略配售基金共有4只,其它3只首批创业板战略配售基金还在募集中。

一般来说,这类创业板战略配售基金有两大亮点:

首先,这类基金主要投资于创业板。他们今年基本投资强势指数,或者未来2-3年可能是强势指数;

二是与普通创业板基金相比,这类基金具有优先战略配售权,可以参与战略配售和定增,能够以相对较低的成本到达相当一部分筹码或仓位,具有明显的先发优势。

7月7日发行的前三只创业板战略配售基金各具特色。大成创业板将在两年内成立具有长期成长能力的公司。其未来的投资思路是在合适的时机,在创业板积极布局具有长期成长能力的龙头公司。

“一些优秀的公司短期估值可能会更高,但我们会继续跟进,抓住适当的投资机会。同时,对于创业板的中小股,我们会基于选股框架适当参与。此外,大成创业板两年开市将基于科创板的相关投资经验,积极把握创业板的战略配售和新机遇。”大成相关负责人表示。

两年后,富国创业板将更加关注计算机、医药生物、新能源、消费等行业。据悉,发达国家80%的创业板将在两年内开放,必须在创业板进行筛选。行业筛选方面,创业板行业主要集中在医药生物、传媒、电子、计算机行业;在行业配置方面,我们更关注计算机、医药生物、新能源、消费等行业。

据了解,创业板在富裕国家的投资特点是:第一,对于已经从原始股中筛选出来的公司,开仓不是特别紧急。其次,会采取一些立场,积极参与战略布局;此外,还将积极参与线下配售,在创业板注册制上市新股中选择优质龙头企业长期持有。

与上述两只基金相比,中欧成长企业市场的两年期定期基金的主要优势在于成长风格投资经验更丰富。

中欧成长企业市场(创业板)80%以上的非现金资产将投资于创业板股票,具有丰富的成长风格投资经验。公司成长系列基金风格鲜明,业绩突出。截至一季度末,其所有主动权益类基金在创业板的总投资规模达到148亿,占股票投资规模的20%,积累了较大的投研优势。

这种优势也充分体现在表现上。Wind数据显示,截至6月29日,中欧基金旗下5只成长风格的“封闭式”系列产品均实现正收益,累计收益均在25%以上,明显高于主流市场指数的超额收益。

基金经理各有千秋

大成创业板拟任基金经理谢家乐,曾在科创板管理首批战略配售基金,并取得了较好的业绩。Wind数据显示,截至2020年7月1日,2019年7月28日成立的大成科创主题封闭运作基金累计净值增长率已超过70%。

认为,对于未来市场,谢认为,2019年,科技行业受头部企业创新影响较大(如无线耳机、电动智能汽车等。)

大,拉动行业股价上行;2020年虽然疫情影响较大,但不改创新周期上行趋势,未来仍具备较大投资价值;而医药和食品饮料近期股价表现相对强势,但部分个股估值较高,未来可能会出现分化。“选股策略上,大成创业板两年定开将一以贯之地坚持价值驱动原则。首先精选细分行业,重点关注符合科技创新和产业升级方向,长时间稳定持续成长、经营竞争模式趋向市场化的细分行业;第二,评估企业的财务情况、经营理念和价值取向,财务方面求真求稳,重点分析其现金流和资产结构;关注企业的成长历程及背后驱动内核,寻求价值取向和经营理念都趋向长期化思维的公司。”谢家乐表示。

富国创业板两年定开拟任基金经理为曹晋。其管理的基金均彰显成长特质。自2015年管理富国中小盘精选以来,近1年收益率72.66%,同类排名26/559,业绩排名居前5%,同期业绩比较基准收益率为11.97%;近3 年收益率76.92%,同类排名61/401,业绩排名居前15%,同期业绩比较基准收益率为2.98%。

据悉,中欧创业板两年定开基金拟任基金经理许文星是成长股投资新秀。他具有AI专业背景,计算机行业研究出身,擅长科技、医药领域投资。投资风格上,以安全边际为内核,立足长期研究,善于捕捉成长股拐点。

许文星2016年加入光大保德信任专户投资经理,2018年4月起担任中欧成长策略组基金经理,代表产品中欧养老产业超额收益明显。Wind数据显示,截至6月29日,许文星2018年4月管理中欧养老产业以来累计收益率达56%,超越同期沪深300指数近50个百分点。担任基金经理期间,各个阶段的回报都超越了同期沪深300指数。

创业板改革四大亮点

过去十年,创业板涨幅惊人。数据显示,创业板近十年营收增长773%,814家公司中有近一半的股价涨幅超过100%。一大批高成长性优质公司汇聚创业板,其中就涵盖了医药、TMT等多个高景气度行业。

今年上半年创业板指逆市大涨,半年涨幅达35.6%,在全球主要宽基指数中涨幅高居第一位;在本轮疫情冲击后,也是国内宽基指数中反弹幅度最大的。

7月7日,创业板指涨2.44%,在午间收盘时,创业板指一举攻破2600点,时隔4年半重回2600点上方。市场交投情绪持续高涨,沪深两市半天成交额再破万亿,北向资金净流入接近百亿。

作为科创板试点注册制的延续,创业板注册制改革是国家资产市场改革战略的进一步落实,是资本市场从增量改革到存量改革的突破,是推动注册制改革“从1到N”的关键一步。

创业板改革后,值得关注的改革要点有四个:

第一,试点注册制,提高上市效率,吸引优质高新技术企业、战略新兴企业;

第二,涨跌幅提升至±20%:创业板市值达万亿,放开涨跌幅后市场或将更活跃,市场更分化,专业机构投资者优势或更明显;

第三,优质龙头投资价值提升:上市条件更强调盈利,中长期看,头部优质公司的投资价值突显;

第四,提高投资者门槛:新增个人投资者开设创业板交易权限,需要前20个交易日日均10万资产量,这一门槛相比之前有所提高。

富国相关负责人向券商中国记者表示,试点注册制后,创业板市场肯定是更加活跃的,因为它意味着优秀的公司上市的速度更快;而且注册制下,上市公司更多,更多的优秀公司高速增长空间可能会留在二级市场。所以,创业板未来肯定是越来越活跃的,看好创业板市场未来长期成长空间。

谢家乐认为,创业板的投资空间较科创板更大。我们不妨以科创板为参照,来看待创业板实施注册制后的投资空间和投资价值。首先,科创板主要服务符合国家战略、突破关键核心技术、市场认可度高的科技创新企业;创业板定位高科技成长型企业,聚焦支持‘传统产业与新技术、新产业、新业态、新模式深度融合’,涵盖的范围更加广泛。其次,创业板为‘存量+增量’改革,创业板上市公司数量是科创板的8倍;创业板总市值是科创板的5倍;创业板平均自由流通市值是科创板的2倍左右。

本文源自券商中国